Татьяна Филёва: Итоги 2022 года для отрасли пассажирских авиаперевозок

Российский рынок авиаперевозок подошел к началу 2022 года, практически полностью оправившись от ковидного кризиса. Это был единственный рынок в мире, максимально быстро восстановивший и превысивший объемы пассажирских перевозок на ВВЛ относительно 2019 года. Также быстро шло и восстановление на МВЛ. Однако 2022 год заставил столкнуться с новыми вызовами для российской гражданской авиации.

Состояние рынка авиапассажирских перевозок РФ к началу 2022 года

Активное послепандемийное восстановление российского рынка воздушных перевозок началось еще во второй половине 2021 года, так что, как видно на графике, к началу 2022-го пассажирооборот российской гражданской авиации почти достиг уровня доковидного 2019 года. Более того, объемы пассажирских перевозок на внутренних воздушных линиях (ВВЛ) превысили показатели 2019-го, а на международных воздушных линиях (МВЛ) восстановление сдерживалось ограничительными карантинными мерами со стороны других государств.

Динамика пассажирооборота (RPK) по регионам мира, в процентах к аналогичному месяцу 2019 года

Источник: по зарубежным рынкам — IATA Monthly Statistics, по РФ — данные ТКП.

Вместе с тем, к началу 2022 года на российском рынке произошли и структурные изменения по сравнению с 2019-м. Прежде всего, четко проявилось преобладание перевозок на ВВЛ с измененной маршрутной сетью, рост доли региональных маршрутов в облет Москвы и более высокие показатели занятости кресел.

Если описывать российский рынок пассажирских перевозок на начало 2022-го более детально, начать стоит с описания парка ВС. К началу 2022 года парк пассажирских ВС насчитывал примерно 1270 единиц, среди которых около 840 — иностранные (67%).

Структура парка пассажирских ВС на начало 2022 года (без региональных и ВС местных воздушных линий)

Структура парка современных типов ВС (95% пассажирских перевозок) на начало 2022 года

Источник: ФАВТ.

Крупнейшую долю на рынке в начале 2022-го занимал "Аэрофлот" (24,4%), на втором месте — авиакомпания S7 Airlines (17,7%), на третьем — авиакомпания "Победа" (13,5%). Картина сильно поменялась после 2020 года: пандемия COVID существенно изменила объемы международных перевозок и, как следствие, сократила долю материнского "Аэрофлота". Доля группы компаний "Аэрофлот" ("Аэрофлот", "Победа", "Россия") при этом снизилась менее значительно — в первую очередь за счет растущих объемов "Победы" на внутреннем рынке. В 2021 году началось восстановление доли материнского "Аэрофлота" — за счет растущих объемов на МВЛ и наращивания частотности на ВВЛ (в том числе за счет развивающегося хаба в Красноярске).

Доля авиакомпаний по креслам за период 2019–2021 годов

Источник: Innovata.

Помимо шока предложения важной трансформацией структуры рынка ВВЛ после COVID стал шок спроса — меньшая мобильность и меньшая платежеспособность населения на фоне роста уровня безработицы и падения реальных доходов. Это в свою очередь дало обратную связь и на предложение в новой структуре рынка. В попытке уменьшения себестоимости перелетов для обеспечения вала спроса, акценты в отрасли начали смещаться на региональные прямые перевозки в облет Москвы. Такие перевозки сокращали среднюю суммарную дальность перелетов для пассажиров, а значит и среднюю стоимость.

Прирост реальных располагаемых доходов населения РФ относительно аналогичного периода 2019 года

Источник: https://rosstat.gov.ru/folder/10705

Доля региональных перевозок на внутренних рейсах РФ (в облет Москвы) очень быстро росла с 2019 года, по итогам которого она составляла 26% по выставленным креслам. А уже по итогам 2021 года эта доля достигла 36%.

Доля провозных емкостей (выставленных в продажу кресел) на ВВЛ РФ на региональных прямых маршрутах в облет Москвы

Источник: Innovata.

Как и на любом конкурентном рынке, одним из определяющих факторов динамики цены является чувствительность спроса к цене, которая в значительной степени растет с падением реальных доходов. Именно поэтому темп прироста среднего тарифа на авиаперевозку в экономическом классе на 1000 км пути, по данным Росстата и внутренним данным S7 Airlines, еще в 2019 году в среднем превышал инфляцию. Но уже начиная с 2020 года тариф стал расти значительно медленнее инфляции и даже сокращаться с учетом инфляции. К началу 2022-го отрасль подошла с уровнем пассажирского тарифа в номинальном выражении даже символически ниже того тарифа, что был в 2019 году. Однако принципиально важно подчеркнуть, что накопленная за 2020–2021 годы инфляция составляла 13% к базе 2019 года, то есть отрасль перешла к накоплению убытков.

Динамика среднего тарифа в экономклассе и инфляции в 2019–2021 годах

Источник: Росстат.

На фоне медленно восстанавливающейся стоимости перевозки менялся и профиль пассажира в отрасли. В первую очередь с момента начала ковидного кризиса существенно изменилась глубина принятия решения о покупке билета при одновременном росте спроса на билеты тарифов базовых линеек (тарифы без багажа и с более высокими штрафами за обмены и возвраты) и на тарифы в одну сторону — это достаточно прямо говорит о потребности рынка в более дешевых перевозках. Также это косвенно говорит об изменившихся целях поездки: меньше пассажиров стали летать с деловыми целями (наименее чувствительная к изменению тарифа категория пассажиров) и значительно больше пассажиров начали летать в личных целях (наиболее чувствительная к стоимости билетов категория пассажиров).

Прирост количества пассажиров, совершивших полет по базовому тарифу к 2019 году

Источник: управленческая отчетность S7.

Прирост глубины продажи к 2019 году

Источник: управленческая отчетность S7.

И если глубина продаж почти восстановилась к началу 2022 года, то привычка летать по более низким тарифам и цели поездок так и не вернулись к допандемийным временам, закрепившись в отрасли перманентно.

Что касается ИТ-инфраструктуры для коммерции и дистрибуции, то к 2022 году отрасль подошла, эксплуатируя в основном (топ-5 авиакомпаний) наиболее распространенные мировые отраслевые решения:

- Системы по обслуживанию пассажиров (passenger service systems; PSS) или чаще называемые "системы бронирования" — Sabre ("Аэрофлот", "Россия"), Navitaire ("Победа"), Amadeus (S7 Airlines, "Уральские авиалинии").

- Системы по управлению доходами (ценообразования) — Sabre ("Аэрофлот"), AirRM ("Победа"), PROS (S7 Airlines).

Крупнейшими пользователями отечественной системы "Сирена" на начало 2022 года были "ЮТэйр" и Nordwind. Также компания "Азимут" пользовалась услугами отечественной компании ORS (ранее бывшая компанией "ТАИС"). Таким образом, на начало 2022-го более 70% пролетавших в РФ пассажиров обслуживалось в иностранных системах. Однако действовало постановление правительства о необходимости переноса персональных данных на территрию РФ до 31.10.2022, срок которого дважды сдвигался из-за пандемии COVID (первоначальный срок — октябрь 2020 года).

Изменения в 2022 году

Закрытие воздушного пространства зарубежными странами для пролета самолетов авиакомпаний РФ в марте 2022 года значительно ограничило возможности полетов за границу, что стало первым изменением в предложении и в маршрутной сети основных авиаперевозчиков РФ. Это в свою очередь повлекло резкий спад в пассажиропотоке и в темпе восстановления перевозок после COVID относительно мировых тенденций. Тем не менее последовавшие за этим меры государственной поддержки (Постановления Правительства № 662 и 761) существенным образом повлияли на ситуацию и обеспечили догоняющий темп прироста уже с апреля, обеспечив летний пик перевозок в июле 2022 года на уровне весны 2021-го.

Динамика пассажирооборота (RPK) по регионам мира, в процентах к аналогичному месяцу 2019 года

Источник: по зарубежным рынкам — IATA Monthly Statistics, по РФ — данные ТКП.

К декабрю 2022 года претерпел изменения и парк самолетов российских авиакомпаний. Общее сокращение парка, доступного для коммерческих операций, несущественно: на текущий момент в эксплуатации остается около 1250 ВС. Важным изменением стал перевод большей части самолетов в отечественную регистрацию — по состоянию на декабрь 2022 года в российском реестре зарегистрировано 1151 воздушное судно, то есть подавляющее большинство. При этом практически все эти самолеты на текущий момент остались в двойной регистрации (одновременно российская и бермудская).

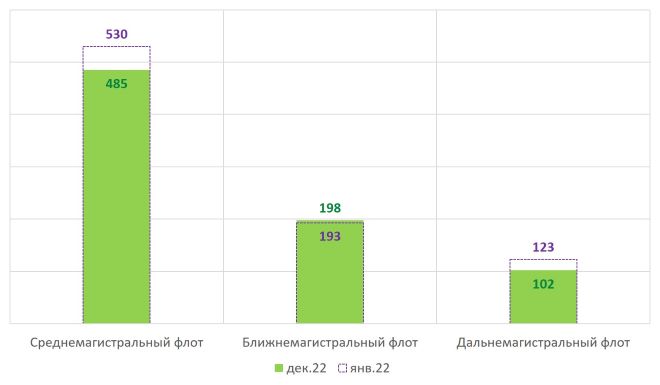

Однако наибольшему изменению подвергся парк современных воздушных судов (ранее обеспечивавший до 95% всех пассажирских перевозок страны) — по разным причинам в доступе авиакомпаний РФ к декабрю 2022 года остается примерно 790 ВС. Сокращение парка произошло в первую очередь в категориях средне- и дальнемагистрального флота (иностранные ВС), при этом имеет место небольшой (+5 ВС) прирост в ближнемагистральном парке за счет новых поставок 18 самолетов Sukhoi Super Jet (SSJ).

Структура парка современных типов ВС (95% пассажирских перевозок) на конец 2022 года

Источник: ФАВТ.

Такие тенденции изменения парка ВС — сокращение количества доступных дальне- и среднемагистральных ВС — естественным образом приводят к сокращению предельной дальности перелетов и к еще большему росту доли региональных маршрутов в общей маршрутной сети. На фоне возобновившегося падения реальных доходов в течение 2022 года доля региональных рейсов выросла до рекордных 40%.

Перестроение маршрутной сети является мгновенной и логичной реакцией отрасли. Однако в долгосрочной (и даже в среднесрочной) перспективе всерьез встает вопрос об ускорении производства среднемагистральных ВС отечественными производителями. Без достаточной государственной поддержки и акцента на данном вопросе можно констатировать недостаточность темпа производства отечественных производственных мощностей и технологических решений для восполнения сократившегося парка ВС. Это может привести к существенному уменьшению доступного парка ВС для перевозчиков уже к 2026–2027 годам.

Также существенным вопросом является принцип распределения новых отечественных ВС между российскими перевозчиками. Если отталкиваться от текущих долей рынка топ-5 авиакомпаний, то текущие темпы производства новых среднемагистральных отечественных ВС не смогут полноценно покрыть потребности даже одного "Аэрофлота" к 2030 году.

Очевидно, что потребуется прозрачный механизм для распределения новых отечественных ВС между авиакомпаниями — для недопущения сокращения провозных емкостей, роста доли монополизированных рынков, которые, в свою очередь, могут привести к росту цен на авиаперелеты для пассажиров.

Прирост реальных располагаемых доходов населения РФ относительно аналогичного периода 2019 года

Источник: https://rosstat.gov.ru/folder/10705

Доля провозных емкостей (выставленных в продажу кресел) на региональных маршрутах в облет Москвы

Источник: Innovata.

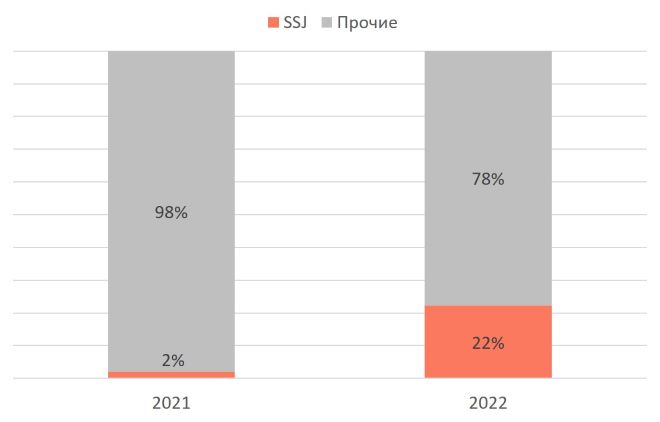

Однако не весь парк отечественных ближнемагистральных ВС — SSJ (Sukhoi Super Jet) использовался на ВВЛ: почти треть доступных для полетов SSJ перевозчики предпочитали в 2022 году эксплуатировать на МВЛ, так как, по сути, этот тип ВС остается одним из немногих, не попавших ни под какие санкции.

Доля выставленных на МВЛ кресел по типам ВС

Доля выставленных в продажу кресел SSJ по типу перевозки

Источники: Innovata, ТКП.

Изменение маршрутной сети в пользу более коротких региональных полетов, а также беспрецедентные объемы государственной поддержки (всего по всем программам на отрасль было выделено свыше 125 млрд руб.) поддержали слабую динамику роста тарифа для пассажира — накопленным итогом за 2022 год стоимость перевозки на 1000 км по-прежнему прирастает существенно медленнее, чем темп инфляции.

Динамика среднего тарифа в экономклассе и инфляции в 2019–2022 годах

Как и в 2020 году, спрос в целом отреагировал таким же образом — наблюдаются сокращение деловых поездок (экономия расходов на командировки предприятиями), малая глубина продаж и еще больший рост доли перевозок по базовому тарифу (без багажа) в общем объеме перевозок. Совокупно это означает, что спрос стал еще более чувствительным к цене на перевозку, чем даже в середине 2020 года.

Наряду с необходимостью работы в измененных условиях, перестроением маршрутной сети и поисками нового баланса спроса и предложения, российским авиакомпаниям в 2022 году потребовалось выполнить миграцию на отечественные системы бронирования для исполнения законодательства РФ. И в целом отрасль с этой задачей справилась: по состоянию на 01.11.2022 все перевозчики РФ "переехали" на отечественное ПО. Авиакомпании "Аэрофлот", "Россия", "Победа", "Уральские авиалинии" и ряд других выбрали решение компании "Сирена", тогда как S7 Airlines и "Азимут" предпочли решение от ORS.

Существенным вызовом в части ИТ-систем остается отсутствие современных систем управления доходами (ценообразования) среди отечественных поставщиков. Поэтому на текущий момент стартует параллельно несколько проектов по разработке такого ПО — как силами своих авиакомпаний, так и силами основных вендоров: "Сирена" и ORS. На текущий момент большинство авиакомпаний перешли на полуручной режим управления ценообразованием (вместо автоматизированного ранее).

Заключение

Подводя итоги 2022 года для отрасли пассажирских авиаперевозок, можно констатировать следующие новые особенности, которые будут иметь долгосрочные последствия:

- Рост чувствительности спроса к цене — рынку требуются более низкие тарифы.

- Изменение структуры парка ВС — сокращается количество доступных дальне- и среднемагистральных самолетов — естественным образом приводит к изменению маршрутной сети основных перевозчиков. Растет количество региональных маршрутов (в облет Москвы).

- Существенным вопросом развития, требующим внимания отрасли и поддержки государства, является производство новых отечественных самолетов. В том числе — механизм прозрачного распределения новых отечественных самолетов (заказов) между российскими авиакомпании.

- При этом происходящее перестроение маршрутной сети напрямую помогает ограничить рост себестоимости перевозки — как следствие, ограничить рост тарифов для пассажиров, во всяком случае на период, пока идет такое перестроение сети.

- Без устойчивой тенденции к росту реальных доходов населения для сохранения цен на перевозку в экономическом классе в рамках инфляции крайне важную роль начинают играть меры государственной поддержки спроса (такие, как Постановление Правительства № 761 в 2022 году).

Тем не менее несмотря на все шоки спроса и предложения, несмотря на все вызовы (парк, ИТ-продукты и пр.) в 2022 году, объем перевозок в России на ВВЛ говорит сам за себя. Россия — большая страна; связанность регионов (особенно Дальнего Востока, Сибири и центральной России) — это необходимость и ежедневная потребность населения.

Список источников:

- Реестр ВС РФ Росавиации: https://favt.gov.ru/dejatelnost-aviakompanii-reestr-komercheskie-perevozki/

- Aero Transport Data Bank: https://atdb.aero/

- Innovata: https://www.cirium.com/

- Федеральная служба государственной статистики (Росстат): https://rosstat.gov.ru/folder/10705

- Управленческая отчетность S7 Group

- "Савельев объяснил Путину невыполнение плана по авиаперевозкам на 100%": https://www.rbc.ru/society/30/11/2022/638740e59a79478f45c3c319

- Комплексная программа развития авиатранспортной отрасли Российской Федерации до 2030 года от 25.06.2022, N 1693-р: http://static.government.ru/media/files/PqzpRfozEf6AY4iMiUGkmcWIraxAMbdl.pdf

Ссылки по теме

- Для того, чтобы оставить комментарий, не привязанный к социальной сети, войдите или зарегистрируйтесь на нашем сайте.

CIS & Russian Aviation News And Insights

- Aeroflot to add 23 new destinations to its vast summer route network

- Sky Gates Airlines takes delivery of second Ilyushin IL-96-400T

- Superjet 100 flies with Russian engines

- Aeroflot posts first full year profit since pandemic

- Supporting Russia’s fleet of Western-built aircraft is a humanitarian necessity – AmCham Russia

- Rosaviatsiya: Russian airlines’ passenger traffic to decline in 2025

- Aeroflot promotes initiative towards harmonization of Russia’s continued airworthiness system with international standards

- Russia’s Smartavia passenger traffic decreased by 6.7%

- Russian airlines 2024 traffic exceeds the pre-sanctions level